Esegui gratuitamente il check up patrimoniale

In cosa consiste il Check-up patrimoniale?

Il check-up patrimoniale consiste in una valutazione minuziosa ed esaustiva del patrimonio nella sua totalità. In sostanza, analizziamo tutte le componenti che riguardano la patrimonialità, ossia investimenti finanziari, situazione previdenziale, prodotti di tipo assicurativo e investimenti immobiliari. Essere al corrente del proprio valore patrimoniale non solo permette di averne cura ma rappresenta il primo passo per poter raggiungere i propri obbiettivi finanziari.

Nel caso in cui il cliente fosse in possesso di un proprio portafoglio oppure di alcuni prodotti finanziari, lo studio Alessandro Busnelli si assicura innanzitutto che gli strumenti siano sottoposti ad uno scrupoloso screening di efficienza, il quale comprende un’analisi dei costi e confronto con il rendimento del mercato e dei nostri portafogli. Particolare attenzione è data all’analisi dei costi grazie alla quantificazione della “parcella occulta” trattenuta dagli intermediari (commissioni di gestione, ingresso, uscita, performance, negoziazione, costi amministrativi, pubblicitari, banca depositaria, ecc.).

Oltre ad analizzare singolarmente gli strumenti contenuti, ci assicuriamo che il portafoglio sia adeguatamente diversificato in modo tale che sia composto da diverse asset class, aree geografiche, valute ed emittenti e che non sia troppo esposto verso qualcuna di queste.

Infine, ma non per ordine di importanza, valutiamo se il proprio patrimonio corrisponde al profilo di rischio e obbiettivi finanziari dichiarati.

L’analisi è svolta con la dovuta riservatezza ed esposta al cliente durante un appuntamento di consulenza gratuita.

I vantaggi del check up patrimoniale

- Valutazione patrimoniale nel suo insieme

- Identificazione degli strumenti finanziari efficienti ed inefficienti

- Identificazione dei rischi a cui si è esposti

- Identificazione dei costi realmente sostenuti, compresi i costi occulti

- Identificazione del profilo di rischio e degli obbiettivi finanziari dell’investitore

- Valutazione della coerenza tra il profilo di rischio/obbiettivi finanziari dell’investitore e la sua allocazione patrimoniale

- Delineare una strategia efficace per raggiungere i propri obbiettivi finanziari

Focus Costi Occulti

Generalmente, quando i risparmiatori acquistano dei prodotti finanziari del risparmio gestito, ossia fondi comuni, gestioni patrimoniali e polizze non attribuiscono molta importanza ai loro costi. Molti addirittura pensano che siano gratuiti. Al contrario i costi sono elevati. I costi principali sono: la commissione d’ingresso, la commissione di gestione, la commissione di performance e la penale di uscita.

Tutte le commissioni elencate precedentemente hanno un effetto rilevante sul rendimento dei prodotti in questione. Di media i costi di un fondo comune ammontano al 2,2% annuo del capitale investito, mentre quelli delle polizze arrivano al 3%-4%. Una somma considerevole se lo si compara ad un ETF (fondo passivo) il cui costo è mediamente dello 0,2% del capitale investito.

Ecco cosa dice l’Ivass (l’Istituto per la Vigilanza sulle Assicurazioni) riguardo ad alcuni prodotti di investimento assicurativi: “La riduzione […] dei rendimenti annuali delle polizze dovuta ai costi risulta, in taluni casi riferiti alle unit linked e alle multiramo, molto elevata e tale da destare perplessità circa la profittabilità dei prodotti per i clienti. Più nel dettaglio il 35% delle multiramo e il 40% delle unit linked presentano costi nell’ordine del 3-4%. A superare valori del 4% sono, invece, l’8% delle polizze multiramo e ben il 43% delle unit linked.”

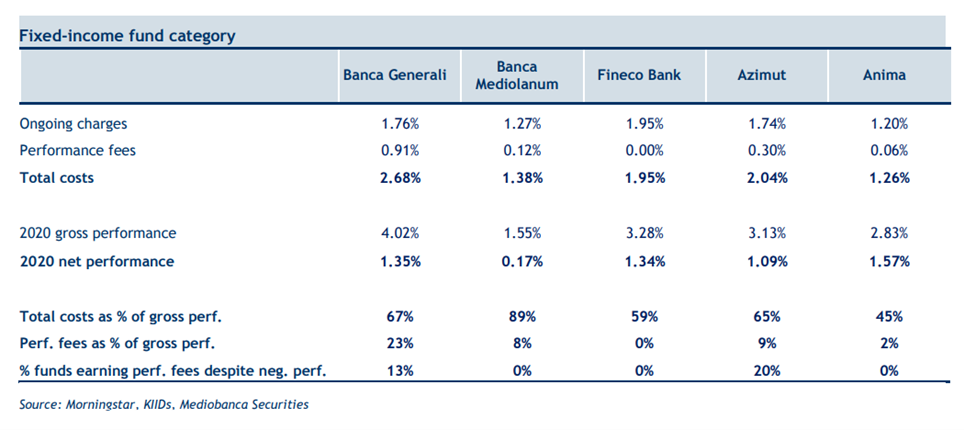

Un recente studio di Mediobanca mostra i costi del risparmio gestito italiano.

In questa tabella sono mostrate le commissioni di gestione e di performance dei primi 40 fondi azionari venduti dalle principali banche italiane del risparmio gestito.

In questa tabella sono mostrati i costi dei fondi obbligazionari e quanto incidono sul rendimento. Due terzi del rendimento se ne va in costi!

Come illustrato nella Tabella Confronto Costi Polizze, Fondi Comuni e ETF se si investe un capitale di 100.000€, in 30 anni, la Polizza genera 105.000€ di commissioni a carico dell’investitore, il fondo comune genera 66.000€ di commissioni, mentre l’ETF soltanto 9.000€.

I 96.000€ di differenza tra la Polizza e l’ETF e i 57.000€ di differenza tra il Fondo Comune e l’ETF è il mancato guadagno che vi viene sottratto dalla banca e dal promotore finanziario.

Confronto Costi Polizze, Fondi Comuni e ETF

| wdt_ID | Periodo | Polizza | Fondo Comune | ETF |

|---|---|---|---|---|

| 1 | Costo: 3,5% | Costo: 2,2% | Costo: 0,3% | |

| 2 | 1 anno | 3.500 € | 2.200 € | 300 € |

| 3 | 10 anni | 35.000 € | 22.000 € | 3.000 € |

| 4 | 20 anni | 70.000 € | 44.000 € | 6.000 € |

| 5 | 30 anni | 105.000 € | 66.000 € | 9.000 € |

| 6 | Differenza | 96.000 € | 57.000 € |